HORACIO BAFICO Y GUSTAVO MICHELIN

El año terminó con fuertes bajas en los precios de productos clave, que se suman al freno en el crecimiento del intercambio global

Las exportaciones de bienes lograron un muy buen año en 2014, pero lo ocurrido se puede dividir en dos partes claramente diferenciadas, con un muy buen primer semestre y un preocupante segundo semestre. Las razones para el cambio de tendencia se ubican en menor dinamismo en el comercio global, que es generalizado, y en la caída en algunos precios de materias primas en un contexto global deflacionario. Son perspectivas con las que cerró el año pasado y se está comenzando en 2015, y por tanto aportan a la visión pesimista sobre el nivel de actividad y el ingreso de capitales en el futuro cercano.

El vaso medio lleno en este caso consiste en la persistencia de una adecuada diversificación de productos de exportación y en los mercados de destino. Esta situación justifica un estado de optimismo ya que, por mal que ande el mundo en materia comercial, hay capacidad de adaptación en nuestras exportaciones si se actúa con inteligencia y flexibilidad en la asignación de recursos.

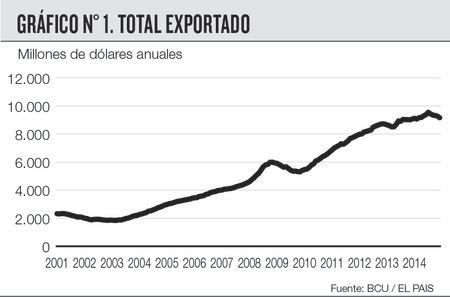

En el Gráfico N° 1 se presenta la evolución de largo plazo de las exportaciones uruguayas en dólares. El crecimiento desde 2005 hasta 2014 es intenso y se ubica en el 170% que se puede descomponer en un 74% de mayores precios y 56% del incremento en el volumen físico. Es un punto de partida engañoso puesto que entre 2001 y 2005 la economía uruguaya se vio impactada por la aftosa, una crisis climática que afectó el agro, una crisis regional con fuertes ajustes en Argentina y Brasil y una crisis financiera en al que se cortó el crédito a las empresas. Al margen del punto de partida desgraciado, el éxito exportador de Uruguay en la década pasada tiene dos motores claros en el aumento de la productividad de los recursos naturales y en el alza de los precios de las materias primas a nivel global.

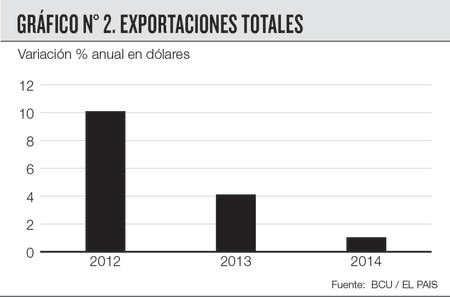

Volviendo a la coyuntura y a las perspectivas para 2015, el contexto internacional está pautado por un retroceso en el volumen de negocios internacionales, menor demanda global y precios en dólares ajustando a la baja. Esto ya se sintió a lo largo de 2014 con un fuerte enlentecimiento en la tasa de crecimiento, tal como se ilustra en el Gráfico N° 2 con las tasas de variación observadas en los tres últimos años.

La variación del 1% registrada en el promedio de todo el año tiene dos etapas bien definidas por semestres. En la primera mitad del año hay una suba del orden del 7% mientras que en la segunda mitad la caída reportada fue casi de la misma magnitud y este último es el escenario que se proyecta para 2015.

En las grandes categorías de productos se comprueba que la contracción radica en los bienes primarios agrícolas y en las industrias que no procesan alimentos. En esta última categoría se sostuvo el crecimiento por las ventas de las diferentes líneas de producción de carne bovina.

Productos. La oferta 2014 que Uruguay presentó al exterior se compone principalmente por Soja, Carne Bovina, Lácteos, Celulosa, Arroz, Concentrados para bebidas y Vehículos y autopartes. Para completar el top 10 se pueden agregar tres sectores algo menores y que están vinculados a la línea de producción de los principales: cuero, trigo y madera.

En el caso de la soja, se observa una caída del orden de US$ 250 millones comparado con 2013, lo que porcentualmente representa un -13,5%. La colocación se produce entre abril y agosto de cada año y si se comparan los precios promedio mensual se observa que la baja en el precio promedio no fue tan pronunciada como la observada en los mercados internacionales.

De acuerdo a la información del BCU, el precio medio de la soja exportada en el segundo y tercer trimestre se ubicó apenas 2% por debajo del mismo período que el año anterior. Para el año que viene, si se lograra igualdad en la producción (depende del clima), se tendrá que enfrentar precios promedios internacionales que volvieron a bajar y hoy se encuentran más de un 30% debajo de lo observado hace dos años.

La carne bovina aporta aproximadamente US$ 170 millones más a las exportaciones del año. Este rubro enfrentó un mercado internacional sostenido en el precio de acuerdo a los indicadores globales de referencia. En el caso de las exportaciones uruguayas, el precio promedio alcanzado resultó 6% superior al del año pasado, situación que se sostiene al comienzo de 2015.

Los lácteos constituyen otro de los rubros estrella en los últimos años. Con fuertes inversiones y proyectos de gran escala en el sector se lograron volúmenes de exportación crecientes, pero que muestran un freno en la segunda mitad de 2014. De acuerdo a los datos del Inale la caída en el año fue del orden del 9% pero si se considera todo el año el impacto negativo radicó totalmente en el volumen que se pudo colocar ya que el precio promedio logrado fue 2,4% superior al de 2013.

En este caso, el cierre del año genera una preocupación debido a que en el segundo semestre los precios se precipitaron a la baja y si se toma el cierre del año se registra una caída del precio en dólares del orden del 10%. La dependencia de la evolución del precio internacional es muy alta debido a que es difícil lograr mejores precios promedio debido a las dificultades que presentan los mercados de destino mayoritarios para nuestro país. En efecto, los lácteos se están colocando mayoritariamente en Venezuela, Brasil y Rusia, que presentan diagnósticos de caída en sus importaciones. La búsqueda de alternativas se encuentra con el escollo de los altos costos en dólares de producir en Uruguay.

Las exportaciones de pasta de celulosa junto al resto de los productos forestales registran una sostenida tendencia al alza debido a que las plantaciones realizadas varios años atrás están madurando y se inició en 2014 la producción en una nueva planta de celulosa orientada a la exportación (Montes del Plata, que se suma a UPM). El crecimiento del sector hace que se ubique en el podio de los tres más importantes junto a la soja y la carne bovina.

El panorama exportador de productos intensivos en recursos naturales se complementa con el arroz. En este caso las ventas al exterior cayeron levemente en el año y los precios al cierre no registran tampoco una variación significativa.

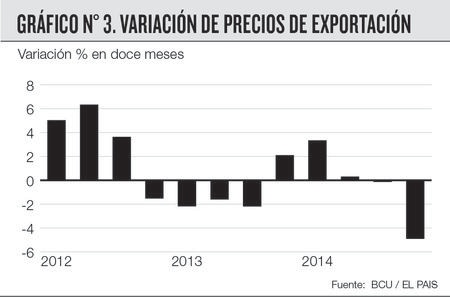

En resumen, hay impacto negativo por el lado del precio de las materias primas exportables que se amortigua en algunos casos y es violento en otros. En el Gráfico N° 3 se ilustra la variación trimestre a trimestre del precio medio de exportación que estima el BCU. La caída en el cuarto trimestre (datos a noviembre que podrían empeorar cuando ingrese diciembre) fue del 5%.

En la secuencia histórica de fuerte crecimiento se producen dos fenómenos vinculados: hay un corrimiento hacia la exportación de bienes primarios con menor grado de industrialización y aumenta la importancia de China como destino en detrimento del Mercosur y Europa.

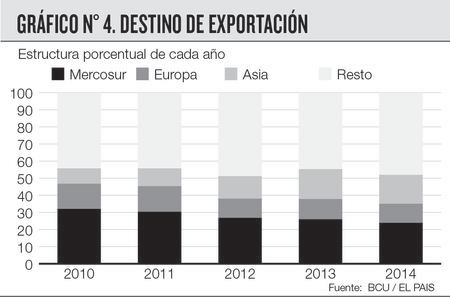

En el Gráfico N° 4 se ilustra la estructura de destinos de las exportaciones para los últimos cinco años. En la parte inferior de cada barra se encuentra la porción correspondiente a los países del Mercosur, que pierde importancia al pasar del 32% al 24%.

Europa también pierde peso y baja del 15% al 11%. La suba destacada es la de Asia, donde se destaca China, que en el 2014 representó el 17% cuando cinco años atrás era el 9%. El resto de los destinos registra una mejora de 4 puntos porcentuales hasta alcanzar el 48%.

Fuente: Diario El País